Die Grunderwerbsteuer muss in Deutschland auf den Erwerb von bebauten und unbebauten Grundstücken gezahlt werden. Sie ist eine einmalige Steuer, und immer Ländersache. Das heißt, je nach Bundesland werden unterschiedlich hohe Grunderwerbsteuersätze für den Kauf eines Grundstücks erhoben.

Grunderwerbsteuer nicht verwechseln mit Grundsteuer!

Immer wieder kommt es bei der Grunderwerbsteuer zu Verwechslungen mit der Grundsteuer. Dies ist schnell passiert, da sich beide Steuern mit Grundstücken befassen.

Aber: Die Grunderwerbsteuer ist eine einmalige Steuer, die beim Kauf eines unbebauten oder bebauten Grundstücks oder Grundstückanteils anfällt. Zudem ist die Grunderwerbsteuer eine Sache der Bundesländer. Die Grundsteuer hingegen ist eine jährlich anfallende Steuer für den Besitz von Grundstücken oder Grundstückanteilen, und ist nicht Sache der Länder, sondern Sache der Kommunen.

Grunderwerbsteuer vs. Grundsteuer:

- ist ein Mal fällig ist jährlich fällig

- ist Ländersache ist Sache der Kommunen

- Steuerschuld liegt beim Käufer und Verkäufer Steuerschuld liegt beim Käufer

Damit unterscheiden sich die Grunderwerbsteuer und die Grundsteuer voneinander und sind zwei grundsätzlich verschiedene Steuerarten, auch wenn sie sich beide auf den gleichen Gegenstand, ein Grundstück oder ein Grundstückanteil beziehen.

Grunderwerbsteuer ist Sache der Länder, nicht des Bundes!

Viele Steuern sind eine Sache des Bundes oder der Kommunen. Bei der Grunderwerbsteuer ist dies jedoch anders geregelt. Diese wird von den jeweiligen Bundesländern selbst festgelegt und liegt bei einem Mindeststeuersatz von 3,5 %.

Jedes Bundesland darf selbst entscheiden, wie hoch der jeweilige Steuersatz (über dem Mindeststeuersatz) ist, und ihn auch jährlich erhöhen, falls es das Land bzw. die Landesregierung für angemessen hält. Dies hat in Deutschland dazu geführt, dass zwischen den 16 Bundesländern zum Teil sehr hohe Unterschiede bei der Festlegung der Sätze für die Grunderwerbsteuer herrschen.

Hohe Unterschiede bei der Grunderwerbsteuer

Die Grunderwerbsteuer liegt in Deutschland je nach Bundesland zwischen 3,5 % und 6,5 %. Jedes Bundesland legt dabei selbst den Steuersatz fest, der mindestens zu erhebende Satz für die Grunderwerbsteuer liegt seit dem Jahr 2006 auf 3,5 %.

Diesen Mindeststeuersatz halten seit dem genannten Jahr, in dem die Grunderwerbsteuer reformiert wurde, nur noch die Bundesländer Sachsen und Bayern. In allen anderen Bundesländern kam es im Lauf der Jahre zu einer Erhöhung der Grunderwerbsteuer. Inzwischen verlangen gleich drei Bundesländer den derzeitigen Höchstsatz von 6,5 % bei der Grunderwerbsteuer: NRW, Schleswig-Holstein und das Saarland.

Starker Anstieg der Grunderwerbsteuer in den letzten Jahren

In den vergangenen Jahren ist die Grunderwerbsteuer stark angestiegen. Verschiedene Bundesländer haben die Änderung der Richtlinien für die Steuer für den Erwerb von Grund dazu genutzt, diese nach oben hin anzuziehen. Zuletzt haben die Bundesländer Nordrhein-Westfalen und das Saarland zum 1. Januar 2015 die Grunderwerbsteuer erhöht. Damit liegt diese Steuer in gleich drei Bundesländern auf 6,5 %.

Bayern und Sachsen hingegen sind dem Mindeststeuersatz von 3,5 % über die Jahre hinweg treu geblieben und haben in den vergangenen Jahren keine Erhöhung der Grunderwerbsteuer vorgenommen. Damit geht die Schere für die Höhe des Steuersatzes für den Erwerb von bebautem und unbebautem Grund in Deutschland weit auseinander.

In den Bundesländern Baden-Württemberg, Brandenburg, Bremen, Mecklenburg-Vorpommern, Niedersachsen, Rheinland-Pfalz, Sachsen-Anhalt und Thüringen liegt der Steuersatz für die Grunderwerbsteuer bei je 5,0 %. In Hamburg wird für den Grunderwerb ein Steuersatz von 4,5 % erhoben. Und in Berlin und Hessen sind 6,0 % als Grunderwerbsteuer fällig, wenn ein bebautes oder unbebautes Grundstück oder ein entsprechender Grundstücksanteil erworben wird.

Wer ist der Schuldner bei der Grunderwerbsteuer?

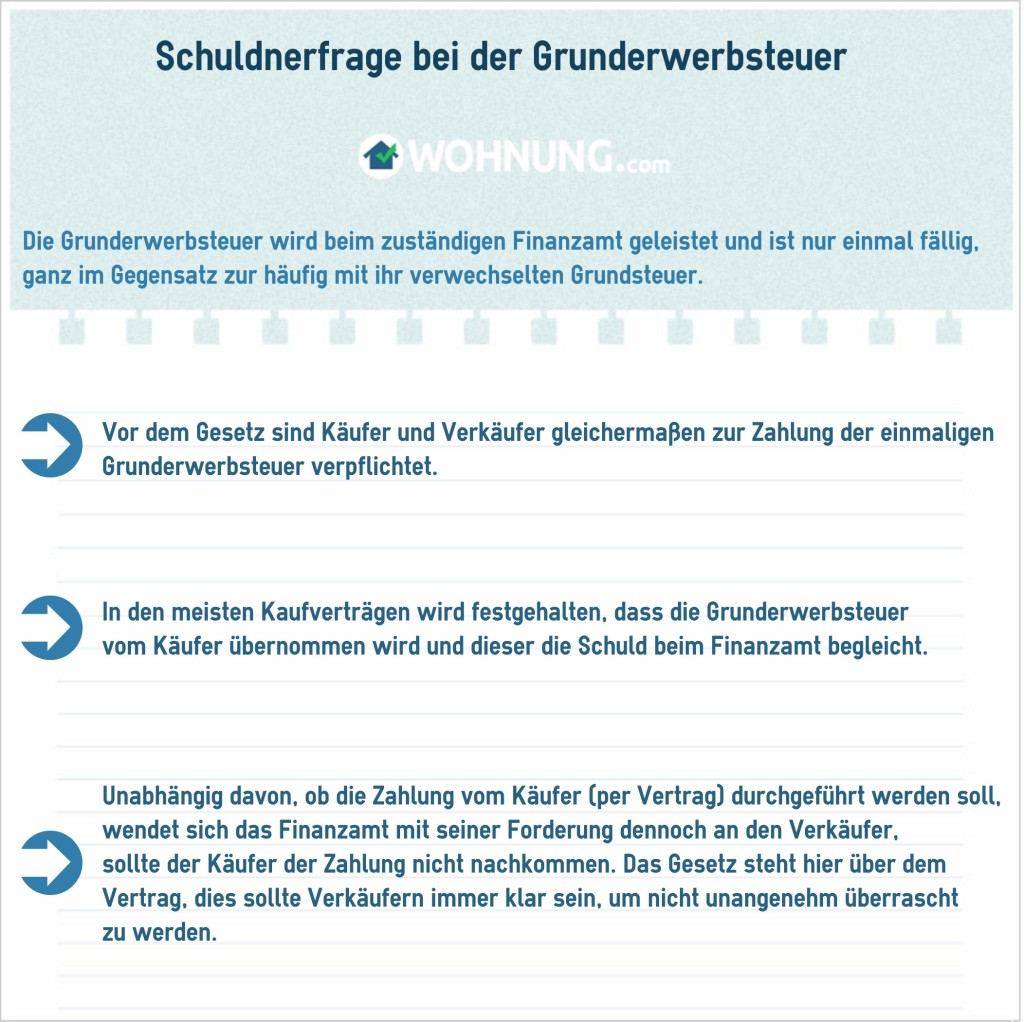

Bei der mit der Grunderwerbsteuer häufig verwechselten Grundsteuer ist der Grundstückseigner und damit der Käufer des Grundstücks der Schuldner beim Finanzamt für die Steuer. Bei der Grunderwerbsteuer sieht dies anders aus. Hier ist sowohl der Käufer als auch der Verkäufer dem Finanzamt zur Zahlung des jeweiligen Steueranteils verpflichtet.

Das bedeutet: die Steuerschuld der Grunderwerbsteuer besteht gleichzeitig beim Verkäufer eines Grundstücks oder Anteil eines Grundstücks und beim Käufer. Damit kann das Finanzamt, wenn der Käufer seiner Zahlungsverpflichtung nicht nachkommt, auf den Verkäufer zukommen und von ihm die volle Zahlung der Grunderwerbsteuer verlangen.

Vielen Verkäufern von Grundstücken ist diese Sachlage gar nicht bewusst und gehen davon aus, dass die Grunderwerbsteuer, wie die Grundsteuer auch, nur vom Käufer zu tragen sei. Zudem kann es zu einer finanziellen Belastung belastung für den Verkäufer kommen, wenn der Grundstückskäufer seiner Verpflichtung gegenüber dem Finanzamt nicht nachkommt – unerheblich, was im Kaufvertrag des Grundstücks selbst vereinbart wurde.

Was muss im Kaufvertrag beachtet werden?

Im Kaufvertrag über das Grundstück wird, abseits der Regelung für die Grunderwerbsteuer selbst, oft festgelegt. Dass der Käufer die Steuer alleinig übernimmt, und der Verkäufer damit aus dem Schneider ist und nichts mehr zahlen muss.

Zu beachten ist dabei: hier gilt das Recht höher als das, was der Grundstücksverkäufer und der Käufer im Kaufvertrag vereinbaren. Zwar gilt der Vertrag in diesem Punkt unter den beiden Vertragsparteien. Für das Finanzamt und den Gesetzgeber ist dies jedoch nicht relevant, da sich die Steuerbehörden ihr Geld, das ihnen aus der Grunderwerbsteuer zusteht, holen werden. Wenn nicht vom Käufer des Grundstücks, dann eben vom Verkäufer. Dieser muss dann zahlen, ganz egal ob und was im Kaufvertrag selbst vereinbart wurde.

Immobilien kaufen in Bundesländern mit niedriger Grunderwerbsteuer?

Natürlich stellt sich angesichts der hohen Unterschiede bei der Grunderwerbsteuer zwischen den Bundesländern die Frage, ob es sich für Immobilienkäufer dann nicht eher lohnt, in den Bundesländern Grundstücke oder Grundstücksanteile zu erwerben, in denen diese Steuer einen niedrigen Satz hat.

Dies als Entscheidungskriterium beim Kauf einer Immobilie mit aufzunehmen, ist jedoch nicht immer sinnvoll. Schließlich sollten bei einem Immobilienkauf andere Kriterien eine Rolle spielen als die Höhe der Grunderwerbsteuer. Schließlich ist und bleibt dies eine Steuer, die nur einmalig zu entrichten ist. Viel wichtiger sollte die Höhe der Grundsteuer sein, die Lage des Grundstücks und das Vorhandensein einer guten Infrastruktur sowie der Zustand und der Preis der zu kaufenden Immobilie.